こんにちは、安東です!

このようなご質問をよく受けます。

しかし、実際に投資をスタートしようと思っても「本当に投資の方がいいのかな…?」と躊躇してしまいませんか?

僕自身も、いざ老後資金を作るために投資をスタートするときにかなり迷いました。

でも、今の僕が当時の僕にアドバイスを送るとしたら、

「老後資金は投資で準備したほうがいいですよ!」

と、間違いなく伝えます。

なぜならば、貯金と投資ではお金の増え方が全然違うからです。

特に、老後になるまでの長い時間を見てみると、投資と貯金の差はかなり大きくなります。

そこで、今回の記事では、老後資金を作るときに貯金と投資では、どのくらいの差が出るのかシミュレーションをして比較してみます。

この記事を最後まで読めば、老後資金を貯金で貯めるときと、投資で作るときの違いが分かるので、ぜひ参考にしてみてください。

では、いきましょう!

今回のシミュレーションの計算条件

まずはシミュレーションするにあたって、前提条件から示しておきますね。

今回のシミュレーションでは、以下のような条件で計算を行います。

- 投資期間は35年

- 目標金額は5000万円

- 毎月同じ金額を積み立てる

- 貯金の年利は0.02%

- 投資の年利は6%

なぜこのような条件にしたのかは、以下を参考にしてみてください。

投資期間は35年間

30歳の方が65歳に引退したことを想定して、35年間投資をしたものして計算をします。

目標金額は5000万円

今回の目標金額は5000万円です。このお金を設定した理由は、以下の記事でも計算を行っている通り、老後資金で必要なお金の平均が約4916.38万円だからです。今回は、この数字に近い数字で、キリのいい数字にして5000万円と設定をしました。

毎月同じ金額を積み立て

35年間で5000万円を作るために、毎月同じ金額を積み立てたとしてら、実際にどのくらいの積立額が必要なのかをシミュレーションで計算しました。今回は、貯金と投資の2つでの比較を行います。

貯金は年利0.02%

貯金では、金利を0.02%として計算をします。この数値は、2024年8月現在のあるメガバンクの普通預金の金利を用いています。

投資は年利6%

投資では、年利6%として計算をします。これは、アメリカの過去30年間(1990年~2020年)の株式市場の平均の値である年利7.7%を参考に設定しました。

これよりも少ない値で設定しているのは、今後もこれと同じ条件で伸びるとは限らないからです。そのため、今回はこれよりもあえて少ない年利6%で設定をして計算をしています。

以上のような条件でシミュレーションを行っていきます。なお、シミュレーションは金融庁の『つみたてシミュレーター』を使って計算をしました。税金や手数料は今回は考慮しないで計算をしています。

つみたてシミュレーター

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/

貯金で貯めた場合は?シミュレーションしてみた

では、具体的に計算をしていきましょう。

もう一度シミュレーションの前提条件をここで確認しておきます。

- 目標額は5000万円

- 投資期間は35年間

- 金利は0.02%(メガバンクの普通預金口座を参照)

- 毎月同じ額を積み立てる前提

さて、どうなったでしょうか?

計算結果は、以下の通りです。

貯金の場合は毎月11万8633円の積み立てが必要

図:貯金を想定したシミュレーション結果(金融庁「つみたてシミュレータ」に筆者加筆)(参考URL:https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/)

表示しているデータはあくまでシミュレーションであり、将来の成果を約束しているモノではありません。

この結果を見てみると、年利0.02%の貯金を35年間行ってして5000万円貯めるためには、毎月11万8633円を積み立てる必要があるというシミュレーション結果になります。

なお、今回は5000万円のうち、貯金をした総額が4983万円、年利0.02%による運用収益が17万円となります。

今回のシミュレーション結果では、年利0.02%で35年間お金を運用すると、17万円増えるということになります。

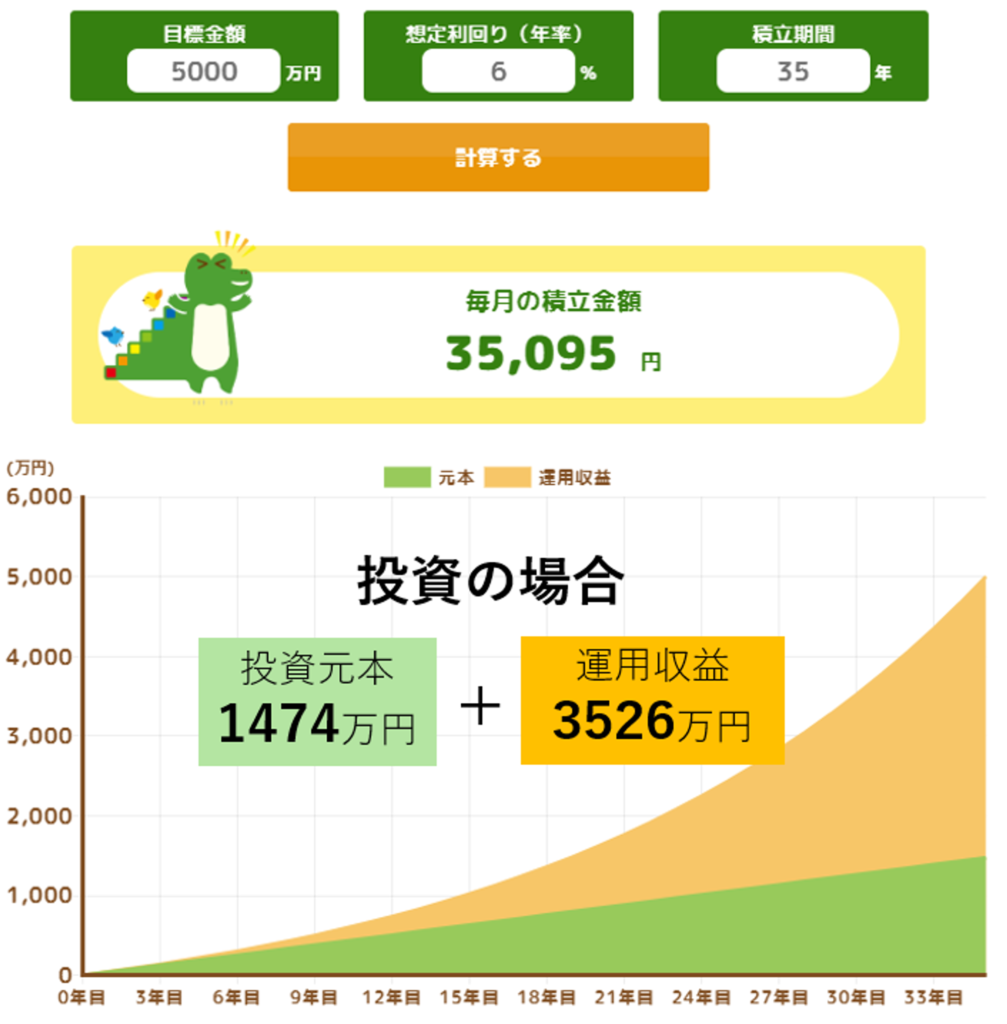

投資で貯めた場合は?シミュレーションしてみた

では、次に投資の場合をシミュレーションをしてみましょう。再度記しますが、投資のシミュレーションの条件は下記です。

- 目標額は5000万円

- 投資期間は35年間

- 年利6%(過去30年間のアメリカの株式市場の値を参考にした)

- 毎月同じ額を積み立てる前提

では、実際にシミュレーションをした結果を見てみましょう。

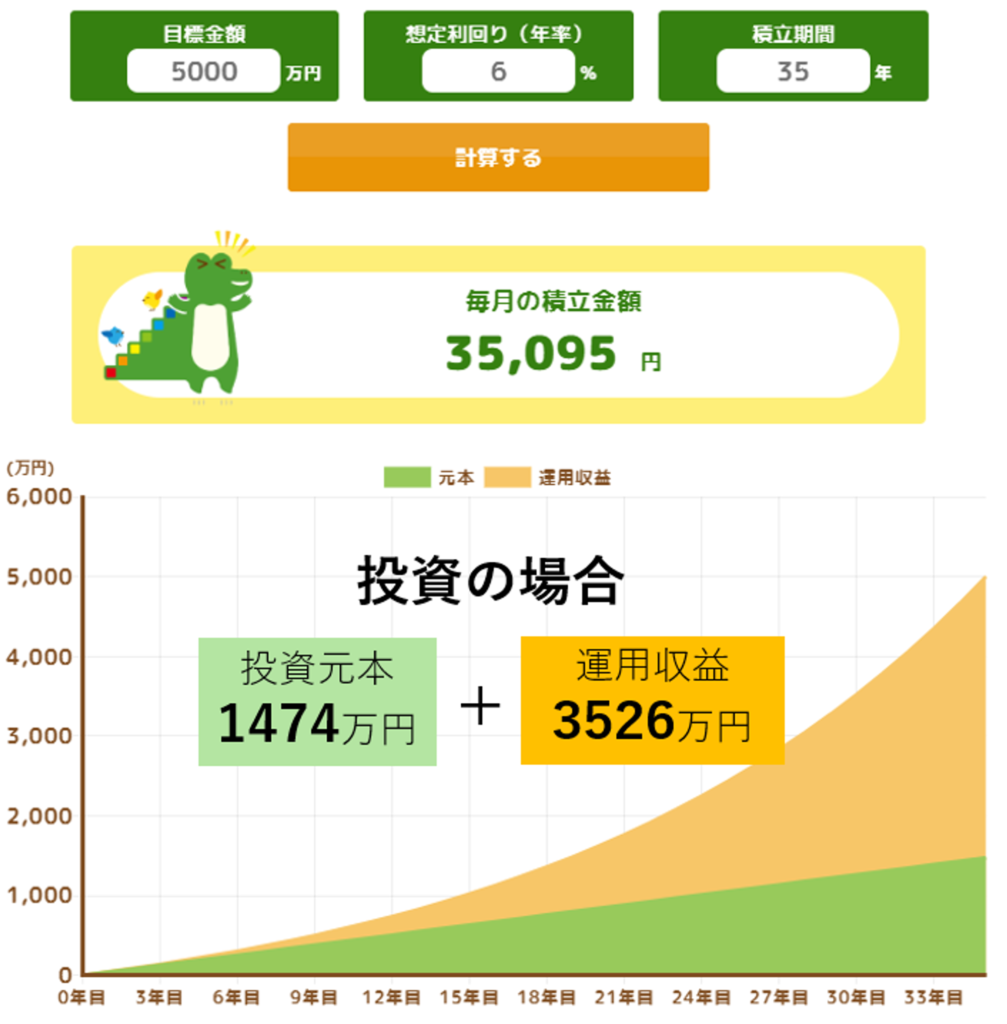

投資の場合は毎月3万5095円の積み立てが必要

図:投資を想定したシミュレーション結果(金融庁「つみたてシミュレータ」に筆者加筆)(参考URL:https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/)

表示しているデータはあくまでシミュレーションであり、将来の成果を約束しているモノではありません。

この結果を見てみると、年利6%の投資を35年間行ってして5000万円作るためには、毎月3万5095円を積み立てる必要があるというシミュレーション結果になります。

なお、今回は5000万円のうち、投資をした総額が1474万円、年利6%による運用収益が3526万円となります。

今回のシミュレーション結果では、年利6%で35年間投資をすると、3,526万円増えるということになります。

これらの結果を見て、あなたはどう感じますか?

計算結果を踏まえた上での安東の個人的な意見

ここからは、上記のシミュレーション結果をふまえて、僕の個人的な意見を述べさせてください。

現実的には投資一択!貯金だけだと厳しい人が多い

実際に今回の結果を見てみると、毎月の必要金額に大きな差が出ることが分かりました。

具体的には、

- 貯金ならば約11.9万円/月

- 投資ならば約3.5万円/月

でしたね。

この数値を見てみるといかがでしょうか?

実際に、僕のお客様にこのようなシミュレーションを行ったときには、

という方が多いです。

貯金だけで貯められる人は、貯金だけで貯めたほうが良いでしょう。

その方が、投資を行ってリスクをとらずに済むので、確実に目標とするお金を貯めることができます。

しかし、現実には貯金だけで老後資金を貯められる人は、なかなかいません。

実質的にはほとんどのケースで投資一択になると思います。

とはいえ、初心者の場合はいきなり始めるのはオススメしないので、まずはお金の勉強を始めるようにしてください。

なぜ貯金と投資ではこんなにも差があるの?

今回の貯金と投資の必要金額の差は、なぜ生じたのでしょうか?

それは、リスクによる差があるからです。

リスクとは、どれくらいブレがあるか(お金の増えやすさや減りやすさ)のことをいいます。

今回の例では、貯金は、あまりお金が増えませんが、減る可能性は無いですよね。これは貯金がリスクが少ないからこそです。

一方、投資は貯金よりもリスクが高いためお金は増えやすいです。しかし、リスクがあるからこそ、リーマンショックなどの大きな景気変動による影響を受けて、大きな損失を出してしまう可能性もあります。

このように、リスクの違いによってお金の増えやすさが異なっているので、貯金と投資では必要金額に差が生まれるというわけです。

自分にあったリスクを取ることが老後資金を生み出すカギ

投資の場合は、減る可能性も当然あるわけですから、重要なのは自分はどのくらいリスクをとれるのか?という視点を持つことです。

高すぎるリスクを背負ってしまうと、損を出して老後資金が貯まらなくなる可能性もあるわけです。

ですから、老後資金のために投資を始めるときには、ちゃんと自分に合ったリスクを取ることがポイントとなります。

なお、自分に合ったリスクを計算するためには、少なくとも、

- 自分がどれだけ老後資金が必要なのか

- 自分がどれだけ投資をできるのか

の2つをしっかり考える必要があります。

これについては、以下の記事を参考にしてみてください。

投資を行うなら解約期間も5年~10年程度は準備しておくべし

今回のシミュレーションの例では、35年間貯金と投資をしたケースを比較していますよね。

ただ、実際の現場では、35年間の投資を行うときは、35年間ピッタリ投資を続けるということはあまりありません。

投資はやめ時も肝心だからです。

例えば、実際にこういうことがありました。

投資を長い期間行ってきて、そしてやっと老後資金が貯まった。でも、実際に株を売ってお金を変えるときに、リーマンショックのようなものがきてしまって、株価が大きく下がってしまった。

こういうようなことになってしまったら目も当てられませんよね。

これを防ぐためには、5年から10年程度の解約期間を用意しておく必要があるのです。

解約期間を用意しておくことで、リーマンショックが起きたときなどに、株価が回復するまでの時間を得ることができるからです。

単にリスクだけじゃダメなんですね。

リスクだけでなくやめ時も考慮した上で、自分に会った老後資金の投資のあり方を考えることが大切です。

つまりは、投資のあり方は本当に人それぞれで、あなたの年齢、収入、貯金額などによって変わりますし、価値観によっても異なります。

もし自分に最適な投資のあり方を一緒に計算してほしいという方は、こちらを覗いてみてください。

単にシミュレーションするだけではなく、マネーリテラシーを身につけるための勉強も1:1で行っています。興味があればぜひこちらから覗いてみてください。

まとめ

ということで、今回は、老後資金はなぜ投資で準備するのかについて、シミュレーションで計算をしました。

実際に計算をしてみると、貯金と投資では大きく必要な金額が変わるということが分かりましたよね。

今回のシミュレーションの例を見てみると、貯金でしたら約11.9万円/月、投資なら約3.5万円/月という違いがありました。

これを見てみると、投資ならできそうと思う人も多いのではないでしょうか?

とはいえ、いざ本当に投資を始めるのであればしっかりとした勉強が必要です。

以下のリンクでは特に投資初心者が最初に知っておくべき内容をまとめていますので、ぜひ参考にしてみてください。