こんにちは、安東です。

保険の加入を考えたり、投資を始めようとすると、誰もがある問題にぶち当たります。

保険や投資にかける予算はどのくらいがベストなのかという問題です。

そこで、今回の記事では、これまで300人以上のお客様に投資や保険の相談に乗ってきた私が、実際に保険や投資の予算をどのように考えて設定しているのかをシェアしたいと思います。

これから保険を検討したり、投資を検討する人は参考にしてもらえればと思います。

では、いきましょう。

予算を決めるためのたった一つのポイント

本題に入る前に、まずは予算を決めるためのたった一つンポイントについてシェアしたいと思います。

予算を決めるためのたった一つのポイントは無根拠に金額を決めてはいけないということです。

というように、なんとなく決めないでください。

なぜか?

それは、人によって生活費が違うからです。

あえて極端な例にしますが、以下の2人のケースについて考えてみましょう。

一人は生活費が月100万円の人。もう一人は生活費が月10万円の人です。

彼らは老後資金のために、月3万円投資しようと考えています。

二人とも現在30歳で、65歳までの35年間投資をしようと考えているとしましょう。

さて、本当にこの2人が老後資金を準備するために、月3万円の同じ投資額でいいのでしょうか?

NO!

良くないに決まってます!

だって、生活費が違うということは、老後に必要な金額も違うから。

つまり、老後資金や保険代などのすべての予算は、その人の生活水準によって必要額が変わるのです。

ですから、「みんな月○○万円投資をしています」とか「月○○万円が保険代の目安です」と言われても、実際のところ、あなたには意味の無い数字でしかありません。

では、どのようにして予算を決めればいいのでしょうか?

それは、手取りの割合から予算を決めるようにしてください。

あくまでも保険は何かあったときに今の生活水準を維持するための備えですし、老後資金は老後も現在と同じ生活水準を維持するための準備ですね。

いずれも生活水準を維持するという目的が背後にあるわけです。

では、この生活水準はどのようにして決まっているか?というと、少々リアルな話にはなりますが、手取りの額によって生活水準がある程度決まります。

であれば、現在の生活水準を実質的に決めている手取り額から○%を投資や保険に回すという考え方を採用したほうが良いのは当然です。

この前提を踏まえて、保険や投資にかける予算は手取りの何%にすべきなのかをシェアしたいと思います。

保険や投資にかける予算は手取りの○%にしてください

では、まずは結論からお伝えします。

- 保険は手取りの5%以内

- 投資は手取りの20%以上

です。

なぜ保険代が5%以内、投資が20%以上をオススメするのか?

理由を説明したいと思います。

保険は5%で十分

保険は手取りの5%以内で十分です。

なぜならば、手取りの5%以内の予算で十分にいい保障を得ることができるからです。

いい保障というのは、万が一のことが起こっても、あなたの生活を維持するだけの十分なお金が得られるということ。

保険は本来「万が一に備えるため」にある

そもそも保険というのは、元々の目的は「万が一のための備え」のためにあります。

もし万が一の出来事が起きても、お金が入ってくるようにしておく。

これを「保障」と呼びます。

つまり、本来であれば、保険は保障を得るためのものなんですね。

しかし、世の中に出回っている保険の多くは「保障」に加えて、「お金が増えますよ」という「投資」が一緒にパッケージになって売られているのです。

「お菓子」と「おもちゃ」がセットになって売られているアレと同じですね。

このような「保障」+「投資」がパッケージ化されている保険をここでは「貯蓄型の保険」と呼びます。

どちらにもメリット・デメリットはありますが、個人的な意見としては、「貯蓄型の保険」はオススメしません。

「保障」と「投資」を分けて考えた方が良いですよ!

というのが私の持論です。

これについては長くなるので、また別の記事で紹介したいと思いますが、今ここで知っておいてほしいことは、

「保障」だけに特化した保険であれば、手取りの5%以内の予算で十分にいい保障が得られるということ。

あなたの生活水準を維持できるだけの「保障」は手取り5%以内で十分得られます。

掛け捨て保険+投資信託の方が合理的

保障だけに特化した保険とは、いわゆる「掛け捨て保険」があります。

個人的には、貯蓄型の保険よりも掛け捨て保険+投資信託をオススメします。

保障は掛け捨て保険でカバーし、お金を増やすのは投資信託を活用するということ。

しかし…

よく言われることがあります。

という意見です。

たしかに、掛け捨ての保険に入るよりも、貯蓄型の保険に入ったほうがお得に見えますよね。

でも、本当にそうなのでしょうか?

そんなことありません。

ぶっちゃけ、掛け捨て保険+投資信託の方がお金が増えやすいです。

しかも、万が一への備えとしてもいい保障が得られます。

あるデータでいえば、30歳の人が65歳まで、

- 月2万円を投資信託+掛け捨ての保険で行うケース

- 月2万円貯蓄型の保険に入るケース

を比較すると、約600万円もの差が出ることが分かっています。

理由は簡単で、掛け捨て保険+投資信託の方がコストがかからない構造になっているから。

掛け捨ての保険の方が、シンプルで保険会社にとっても余計なコストがかからないため、値段の割に多くの保障を得ることができるのです。お金を増やすという点でも同様で、コスト的にメリットが大きいため、結果的に運用益にも大きな差が生まれるというわけです。

もちろん、どのような条件で計算するかによって変わるのですが、今回の約600万円以上の差が出た理由については、かなーり説明が長くなります。

興味がある方は、下記の記事で説明していますので、ぜひどうぞ。

話を戻しましょう。

今ココで理解しておいてほしいことは、貯蓄型の保険を選択するよりも、掛け捨て保険+投資信託を選択したほうが、お金が増えやすく、いい保険に入れるという事実です。

投資は20%以上を心掛ける

次は、どのくらい老後のための投資に予算をかけるか?です。

結論から言うと、老後のための投資資金は、手取りの20%以上を心がけましょう。

理由は、手取りの20%以上の投資を行わないと、老後資金を準備しづらくなるからです。

実際にここに関してはシミュレーションを行ったので見てみましょう。

なお、シミュレーションの条件は下記です。

- 30歳の独身の方で65歳に退職をしたとする。

- 手取りは25万円で、このまま給料が一生上がらないとする。

- 生活費は手取りの70%の17.5万円。老後の生活費もこの値とする。

- 手取りの20%の5万円を投資したとする。

- 老後の年金は、手取り額12.5万円(現在の手取り25万円の人の年金の平均額)

- 年利6%で30歳から65歳の退職までの35年間投資をする。

このような条件でシミュレーションをしてみましょう。

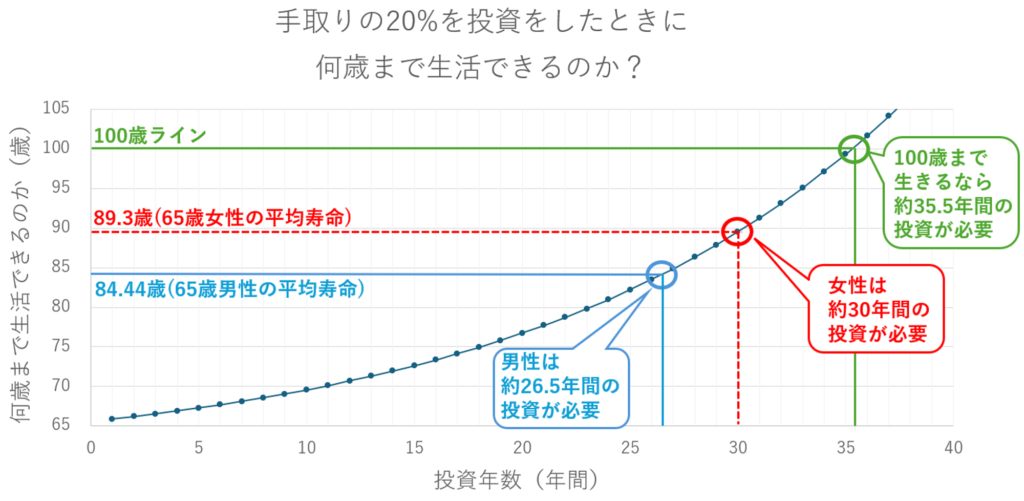

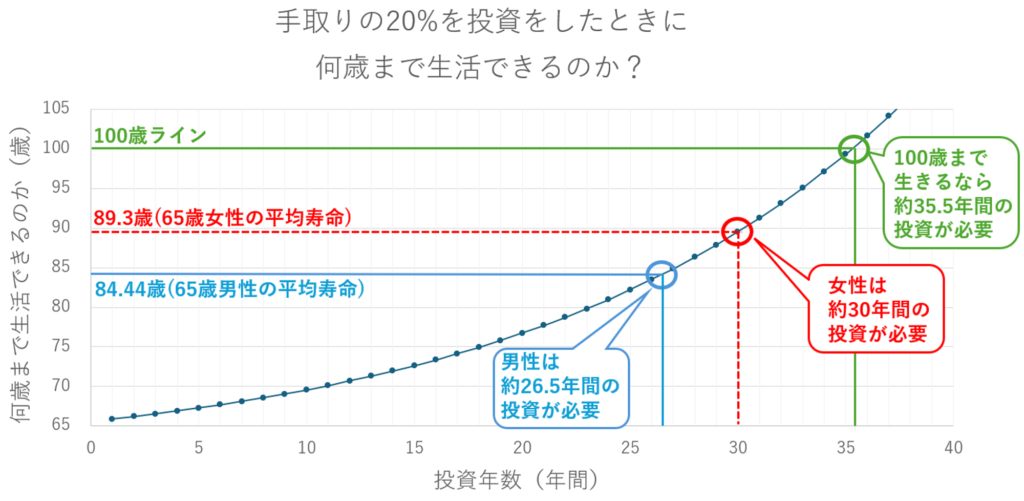

老後資金を作るには手取りの20%の投資が30年必要

下記の図を見て下さい。

この図を見れば、手取りの20%の投資を行った場合、何歳までの老後資金を準備できるのかが分かります。

図:手取りの20%を投資したときに何年間投資をする必要があるのか(筆者作成)

いずれも65歳の平均余命をもとにして、男性は84.44歳まで、女性は89.3歳まで生きると仮定します。

この場合、

手取り20%を投資にした場合、現役のあいだに、

- 男性の場合は約26.5年間の投資期間が必要

- 女性の場合は約30年間の投資期間が必要

という結果となりました。

ただし、これはあくまでも平均ですね。実際のところ、人生100年時代と言われていますので、100歳まで生きている場合はどうでしょうか?

この場合は、

- (男女問わず)約35.5年間の投資期間が必要

という結果となりました。

35.5年って結構長いと思いませんか?

もし30歳から投資を始めて、35年立ったら65歳で定年を迎える頃です。もうギリギリなんですよね…。

そうすると、やはり手取りの20%以上を投資に回さないと、老後資金が準備しづらくなります。

これが、手取りの20%以上を投資することをおススメしている理由です。

まとめ

今回の記事では、保険や投資にはどのくらい予算をかける必要があるのかの目安についてシェアしました。

エッセンスだけをもう一度まとめると、

- 保険や投資の予算は、手取りの割合から考える

- 保険は手取りの5%以内、老後資金のための投資は手取りの20%以上を目指す

でしたね。

もしあなたが保険が5%以上になっていたり、投資が20%以下である場合は、一度しっかりと見直すことをオススメします。

よくあるのが、勧められるがままに「貯蓄型の保険」を契約し、保険代が手取りの5%を遙かに超えているというケース。

生活がカツカツだったり、コスト構造的に効率的でなかったりします。もちろんメリットもあるので一概には否定しませんが、もっと別の方法で、

- 今をカツカツにならずに今を楽しむためにお金を使う

- 万が一への備え(保障)をしっかり準備する

- 老後資金を準備する

この3つを同時にクリアすることは可能です。

とはいえ、そのためには本質的なお金の知識だったりマネーリテラシーは必須なので、もしそのあたりをガッツリ勉強したい方は、私が1:1で行っているFDPを覗いてみてください。